“保险”只有两个字,但其实里面的门道非常多。

大多人只听说某款产品不错,但是具体好在哪里?能保什么?适不适合自己?大家并不清楚。

所以今天,保爷打算带大家细细理一遍人身保险的基础知识,告诉你:

- 到底有哪些险种?

- 各自有什么特点?分别适合怎样的人群?

- 选购不同类型保险时,最需要注意什么?

在此基础上,我们也能得出不同年龄段的保险配置思路。

一、重疾险我们平常说的的保险指商业保险,通常分人身险和财产险,今天我们重点讲一讲保障我们寿命和身体的人身险类产品。

重疾险、医疗险、寿险、意外险,是我们平时接触最多的人身险产品了。他们各有侧重点,保障的范围和功能各不相同。

而这其中,重疾险可以说是最为重要的一类。

重疾险的原理很简单,就是如果投保人不幸罹患合同约定的疾病,或者达到合同约定的某种状态等,保险公司就会赔付一大笔钱。这笔钱我们可以自由支配,可以用来治病、理疗、恢复身体,购买保健品等都行。它的本质,就是 “收入损失险”。

市面上的重疾险又有单次/多次赔付,含/不含身故,保定期/终身等等维度,可以根据自身的预算和偏好进行选择。

除此之外,从产品本身保障上看,那么怎样的重疾险才值得买呢?我们要清楚这几个概念。

重疾:

简单来说就是会危及生命的疾病,治疗过程会花费大笔费用。

保监会规定了所有重疾险必须包含的25种高发重疾,这25种高发重疾的理赔率就占到95%以上。所以一款重疾到底保多少种重大疾病不是最重要的。重疾方面保障80种还是100种区别并不大。

对于多次赔付的重疾,我们主要看这最高发的25种重疾的分组情况。不分组当然是最好的。有分组的情况下,恶性肿瘤单独分组最好,高发重疾独立分组最好,组数越多越好,同一组别赔付间隔期越短越好。

轻症、中症:

指暂时不会危及生命的疾病,花费相对不大。

多数重疾险的轻中症赔付额是根据总保额来算的。比如某款热销重疾险,如果总保额为50万,那么中症会赔50%,即25万,轻症赔30%,即15万(注意,此处轻、中症赔付额一般是不占总保额的,也就是如果后续不行罹患重疾,我们仍能获赔50万)。

轻、中症的疾病种类没有国家限制,由保险公司自行规定。一般来说,包含的高发轻、中症越多越好。如果高发轻、中症都不保,还跟你说他们的保障非常齐全,那就是在耍流氓。

因为重疾险十分受欢迎,所以各家保险公司都在努力推陈出新,这便使得现在的重疾险还有了更多可圈可点的条款,简单跟大家拎几条:

身故赔保额:

在保险到期前,被保人若在符合条件的情况下身故,则可赔付保额;保费豁免:当投保人/被保人发生轻症/中症/重症/身故时,豁免保单后续所有保费,保单在保险期内持续有效,这个具体情况要看具体产品条款;

癌症二次赔付:

在单次赔付的重疾险中,如果重疾已获赔一次,那么在合同期内,如果被保人不幸罹患合同中约定的癌症,还能获赔一次保额(一般来说,初次重疾赔付后就会豁免后续保费);前x年保额额外增加:某些产品会在前x年额外增加赔付的保额,比如你投保的保额为50万,若前十年额外赔付50%的话,那么这十年间出险,我们能获赔75万。

所以重疾险条款有许多可附加和变动的内容,保障越丰富、性价比越高的产品当然就越好~

按目前市面上较为主流的重疾险产品来算,普通情况下,30岁男子投保重疾险,保额30万,保到70岁,缴费30年,每年的保费大约3到4千就够。

所以早点买的话,重疾险价格其实并不是特别高,还是蛮划算的。

二、医疗险医疗险是报销性质的,和直接拿钱的重疾险不一样。通常来说,我们的医疗险指小额医疗险和百万医疗险。

其中,百万医疗险一般几百元就能买到几百万的年度保额,杠杆非常高,也大大弥补了社保的缺陷。

但同时,它也通常会有1万的免赔额(即1万以下的费用不报销),那么这时,小额医疗险就是个很好的补充。

所以如何判断一款百万医疗险产品好不好呢?我们主要看3个方面。

- 保障范围:医疗险是保障类保险中最复杂的,涵盖门诊、住院、手术、人工器官、外购药、垫付等,建议结合自己的需求,对比不同产品差异。

- 续保条件:医疗险都是一年期的,年龄越来越大,身体状况变得糟糕,续保很成问题。如果一款医疗险承诺一定期限内可以无条件续保,那我肯定会偏爱这款产品一些,比如众安的尊享e生,在续保方面做得非常不错。

- 增值服务:为了增加产品竞争力,保险公司会附加更多产品服务,比如为被保人开通就医绿色通道、垫付住院费用、安排专家门诊住院手术等,具体是否需要,还得看大家各自需求。

还有特别需要注意的一点,医疗险虽然报销医疗费用,但有社保和无社保的报销比例是不一样的,缴纳的保险费也是不一样的。

所以大家一定要记得先为自己投医保。

按目前市面上较为主流的百万医疗险产品来算,普通情况下,30岁男子投保医疗险,基础保额300万,有社保,一年大约花费306元。

三、寿险寿险其实是悲剧色彩蛮浓重的一类保险,但它对于家庭支柱来说又是必需品,很好的诠释了什么叫做“留爱不留债”。

防止家庭经济支柱身故后,家庭失去经济依靠。一般分为一年期寿险、定期寿险和终身寿险。

由于定期寿险只保障一段时间,比如 10 年、20 年,或者保到 60 、70岁岁,所以花很少的钱,就可以获得极高的保额。

比如30 岁男性,100 万保额,每年可能也就一两千块,女性只需要几百块。

那么怎么看一款定期寿险好不好呢?我们主要看它的赔付标准。

一般来说,定寿是只要身故就能获得赔付,这里的身故包括疾病、意外、自然身故,甚至投保两年后自*也能获得赔付。

那么如果一款产品,除了身故,在被保人全残的情况下也可以赔付的话,那么这款定寿就更优秀(在其他条件相同的情况下)。

其次我们也得看清产品的职业限制。

寿险对被保人的职业要求还是比较高的,有些高危职业很难投到适合的寿险,即使能买,保费也会高一些。

至于定寿的保额到底该买多少,保爷建议大家结合自己的家庭条件来看。

如果被保人是家庭唯一经济支柱,又有房贷等压力的话,建议保额稍微买高一些。

四、意外险意外险就是保障大家日常生活中可能遇到的意外情况。这个意外,一般是指突发的、外来的、非疾病的、非本意的。

保障范围包含意外身故、意外伤残、意外医疗等。

意外险杠杆极高,一年只需要几百元,就能获得数十万的保额。

除了便宜,意外险还有两点不可或缺的理由。

- 一是它的伤残保障。如果发生意外伤残,被保人可以根据伤残的等级获得不同比例的赔付,这是其他保险一般没有的功能。

- 二是意外险投保条件宽松,老人小孩都能轻松投保。所以建议大家给自己和家人买份意外险兜底,一年几十块,一旦派的上用场,那真的很值。

了解完保险的种类及其功效之后,我们就可以开始选择自己需要的保险了。

这时候,我们得先明确一些投保原则。

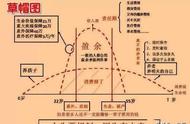

原则1:先自己后小孩再父母

假如孩子或父母得了病或者出了意外,我们自己有稳定收入来源来保障他们。如果反过来,我们自己得了大病或者出了意外,需要大量资金,又因病因意外无法工作没有了收入来源,不仅自己没了保障,孩子和父母也没有了保障!

所以大家自己的保险配置优先级是最高的,我们自己才是孩子和父母最好的保障!所以大家需要先将自己的保障配足配齐,再去配置孩子的和父母的保险。

保费占比上,孩子的保费预算不要超过家庭总保费预算的20%,父母的保费预算不要超过家庭总保费预算的30%,核心的保费(超过50%)需要用在家庭经济支柱(自己和配偶)身上。

原则2:先保障后理财

买保险是为了应对大风险的,用较少的资金撬动几十倍甚至几百倍的资金赔付。理财只是财富的小幅度增值,不能起到高杠杆的保障作用。所以需要先配置保障,后理财。

原则3:单点不要套餐

我们去餐厅吃饭时,为了图方便,喜欢点套餐。但买保险时可千万不能这样,不然就亏大了!

前面说到保险种类非常多:重疾险、意外险、医疗险、寿险、年金险、教育金、分红险、万能险、投连险……

一些保险公司推出了打包型产品,将多个类型保险打包一起售卖,例如一份终身寿险 一份终身重疾险 一份长期意外险 一份百万医疗险 一份小额门诊医疗险。

这样买非常贵、超级不划算,并且套餐中的有些保险其实是不需要的。

例如给儿童买这种套餐的话,其中的终身寿险是不需要给儿童买的。寿险的作用是延续经济责任,儿童没有收入,当然不需要寿险。而往往终身寿险的保费又非常高,所以这样打包购买非常不划算,比单独分开买加起来要贵好几倍!

原则4:先保额后其他

买保险就是买保额,用较少的资金撬动几十倍甚至几百倍的资金赔付。

所以假如你的预算只能购买50万保额的消费型重疾险或者30保额的储蓄型重疾险,那我建议你毫不犹豫地选择前者50万保额的!

六、写在最后保险的信息不对称问题太严重,十买九坑!保爷强烈建议大家买保险前先看看【懂保爷】公众号里的评测文章并咨询保爷,能帮你省钱50%避坑100%。

如果对保险有疑问,可以留言或者私信保爷,相信保爷一定能给你一些专业的建议,帮你花最少钱买对保险!

— END —

愿你家的保单永不出险!

【若本文对你有帮助,别忘了关注和分享给你的朋友】

,