在财务报表上有这么两个项目让非财务人摸不着头脑,让财务人哭笑不得。那就是递延所得税资产和递延所得税负债。非财务人根本就不知道这是什么东西,财务人可能略懂,但是要让自己来确认,可能就犯难了,因为理解的并不透彻。财务人看会计准则,可能写了一大堆,准则的语言本来就专业,晦涩难懂,看完可能也不知道说了些什么。

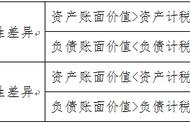

那么到底什么是递延所得税呢?其实要理解起来很简单,正如字面意思,这是一笔被递延确认的企业所得税。如果一个事项未来能让企业少交所得税的,就作为递延所得税资产。如果一个事项未来会导致企业多交所得税的,就作为递延所得税负债。

金额怎么确定?也很简单,就拿这个事项产生的金额乘以未来确认这笔所得税期间所适用的所得税税率。举个例子,比如今年亏损了100万,这个100万可以在未来5年弥补,弥补亏损的时候可以减少弥补当期的应纳税所得额,从而少交企业所得税,这个时候这个事项就要确认递延所得税资产。而且预计明年可以申请高新技术企业,适用15%的所得税率。那么递延所得税资产的确认金额就等于15万(100*15%)。

再比如,对固定资产来说,新的政策是说小于500万元的允许一次性计入当期成本费用在计算应纳税所得额时扣除。但是要注意,这个只是税务上允许一次性计入成本费用,会计上依然要分期折旧。这个时候会导致会计上这个资产还有价值,但是税务上已经全部计入成本费用了,资产没有价值了。那么未来报废这个资产的时候,会计上会把剩余的资产价值转入成本费用,而税务上因为资产早就价值为0了,所以税务上不认可会计上的成本费用,导致要调增应纳税所得额,从而增加企业所得税。这个时候就要确认一笔递延所得税负债,而且注意未来每年都要调整递延所得税负债的金额,调整的金额就相当于每年会计上计提的折旧金额*税率。

根据上面的例子,也提供了我们另外一个考虑这个问题的思路。那就是如果一个事项在今年汇算清缴时调增或调减了,未来需要做反向操作的,那么就需要确认相应的递延所得税。比如上例,固定资产购入当期,税务上调减了当期的应纳税所得额,未来每年汇算清缴时,都要调增一笔会计上计提的折旧金额。所以要确认递延所得税。

非财务人只要知道本文前两段的意思,知道什么是递延所得税就行了。财务人,建议好好理解一下本文举得两个例子,如有不明白,欢迎提问。

,